Voici une question qu’un membre de Fast-Track Investor m’a posé récemment, j’ai décidé d’en faire un petit article pour y répondre.

Les deux mesures

| IRR (Internal Rate of Return) | Taux composé annualisé (CAGR) | |

|---|---|---|

| Logique | Cherche le taux qui met la NPV (Net Present Value, ou valeur nette actualisée) à 0 entre tous les appels de fonds (cash-out) et toutes les distributions (cash-in). | Suppose que vous placiez la totalité de votre mise dès le 1ᵉʳ jour et qu’elle reste investie sans interruption. |

| Sensibilité | Très sensible au timing des flux : plus l’argent revient tôt, plus l’IRR grimpe. | Ne dépend que du montant final et de la durée. |

| Piège | Ne tient pas compte du capital que vous gardez “en réserve” pour les futurs appels. | Peut masquer le fait que l’argent dort longtemps avant d’être investi. |

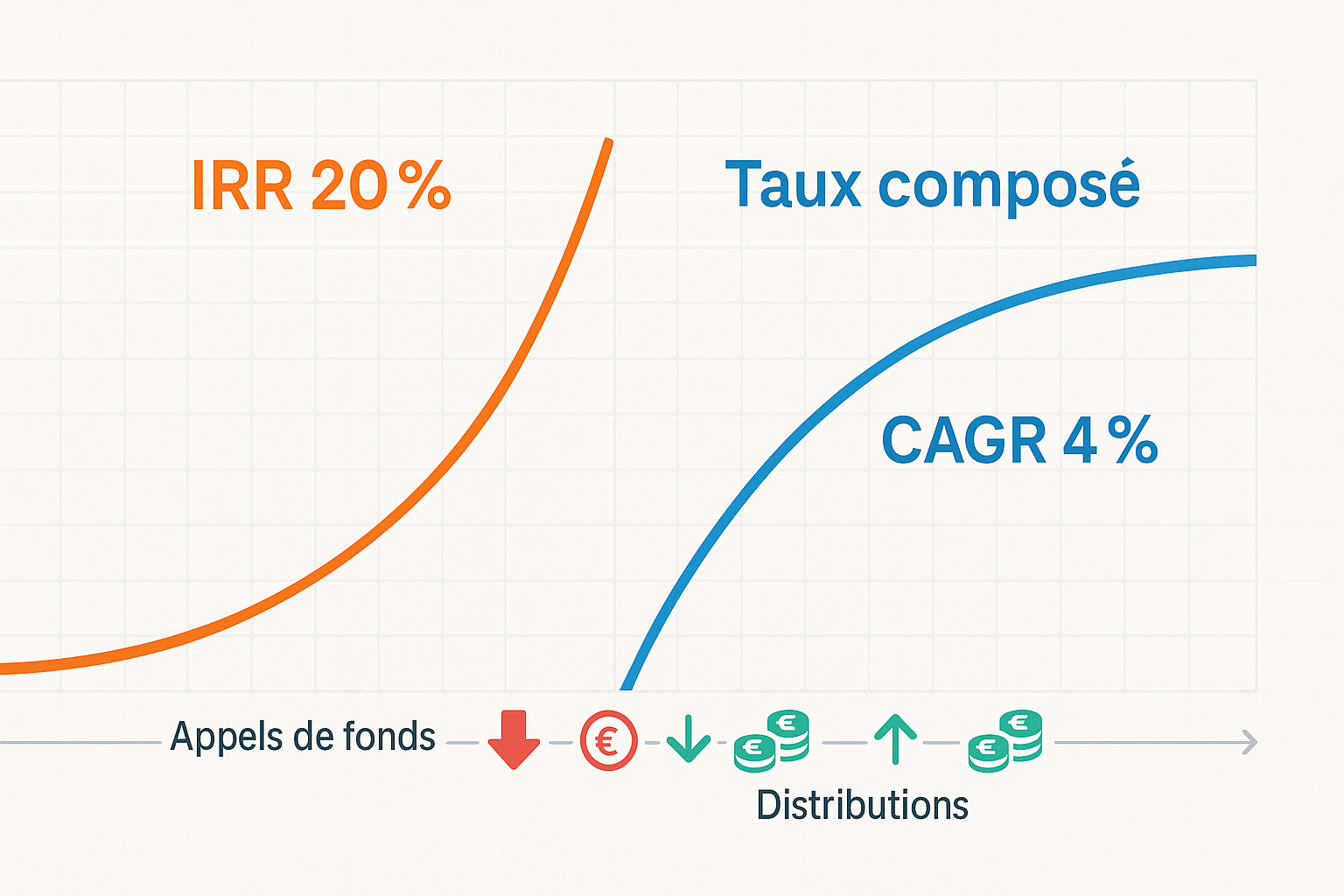

Exemple concret – le “20 % d’IRR” qui cache un vrai 4 % composé

| Année | Flux investisseur (– = appel, + = distribution) | Commentaire |

|---|---|---|

| 0 | – 10 € | Le GP appelle juste 10 % de votre engagement. |

| 1 | + 13 € | Petite revente rapide d’une société → +30 %. |

| 8 | – 90 € | Le gros des appels arrive tard. |

| 10 | + 137 € | Sortie finale du portefeuille. |

-

Total investi : 100 €

-

Total reçu : 150 € → Multiple (MOIC) = 1,5 x

Calculs :

| Résultat | |

|---|---|

| IRR (basé sur les flux ci-dessus) | ≈ 25 % |

| Taux composé sur 10 ans | (150 / 100)^(1/10) – 1 ≈ 4 % |

👉 Pourquoi l’écart ?

Vous deviez pouvoir dégainer 90 € à tout moment pendant 8 ans (capital immobilisé psychologiquement). L’IRR ignore ce “cash qui attend” ; le taux composé, lui, part du principe qu’il était investi dès le début.

Morale de l’histoire

-

Demandez toujours les deux indicateurs : l’IRR et le multiple cash-in/cash-out (ou TVPI – Total Value to Paid-In).

-

Projetez-vous : que vaudrait votre engagement si vous l’aviez placé 100 % dès le jour 1 dans un ETF Quality World par exemple ?

-

Calculez votre « capital à disposition » : si 1 M€ est engagé, gardez-vous vraiment 1 M€ sur un compte courant pendant 10 ans ? Le coût d’opportunité est réel, et bien entendu on peut être liquide sans laisser son cash dormir…

-

Regardez la vitesse des appels dans le reporting historique : un bon GP (General Partner) publie un graphe cumulatif des capital calls vs distributions.

En résumé : un IRR à 20 % peut sembler alléchant, mais sans le multiple, le calendrier des flux, et la manière dont vous allez faire fructifier l’argent en attente, il peut masquer un rendement composé digne d’un livret A sous stéroïdes. Gardez l’œil sur l’argent immobilisé et non sur la seule pente de la courbe !